2021年7月1日からの変更点は

スーパーアニュエーションに拠出できる金額 退職期のスーパーアニュエーション口座に預けられる金額 に影響します。

一般的にスーパーアニュエーションは

積み立て口座(スーパーを構築しているとき) 退職口座(perseveration age=年金受給資格年齢と一定の条件を満たした時にスーパーを引き出すことができるとき)あるいは Transition To Retirement =TTR (年金受給資格年齢に達し、労働時間が短縮され、スーパーアニュエーションの一部を年金として受け取るとき) のいずれかになります。

注; Transition To Retirement =TTRとは

退職への移行に関する新しいルールでは、年金受給資格年齢に達している場合、収入を減らすことなく労働時間を減らすこと が出来るようになりました。これは、パートタイムの収入にスーパーのセービングからの定期的な「income stream/収入源」を上乗せすることで可能となります。

また、給料が減って生活費が必要になった場合、毎年スーパーアニュエーション口座から残高の4~10%を上限に引き出すことができます。これまでは、65歳を迎えるか退職をしないとスーパーにアクセスできませんでした。

メリットはもし60歳を過ぎていれば、仕事を続けながらスーパー・アニュエーションを引き出しても、それに税金はかからないので、節税になります

詳細は下記のウェブサイトをご参照下さい→

https://www.ato.gov.au/Individuals/Working/Working-as-an-employee/Leaving-the-workforce/Transition-to-retirement/

(Transition to retirement)

https://moneysmart.gov.au/retirement-income/transition-to-retirement

(Transition to retirement Access your super while you keep working)

積み立て口座から非課税退職金口座に移すことができる金額は、Transfer Balance Cap /トランスファーバランスキャップ(TBC) によって制限されています。2021年7月1日からは、現在の160万ドルのジェネラルTBCが170万ドルにインデックス化 され、インデックス化された後はすべての個人に対し、単一のキャップは適用されません(各人は160万ドルから170万ドルの間で個別のTBCを持つことになります)。

注;TBC( Transfer Balance Cap) とは

定年退職を迎えるにあたり、個人がスーパーアニュエーションを利用する際に適用される複雑なルールを理解しておく事は役に立つでしょう。TBCはその一例です。

オーストラリア税務局(ATO)によるとTBCは、個人が貯めてきたスーパーアニュエーション口座から、非課税の退職期年金口座(アカウントベース年金など)に移転できる金額の上限の事 です。個人がたとえ複数の年金口座を所持していても、1つの上限が適用されます。TBCの上限は、投資収益に税金がかからない退職段階の年金に振替できる年金の合計額を制限します。

詳しくは下記のウェブサイトをご参照下さい→

https://www.ato.gov.au/individuals/super/withdrawing-and-using-your-super/transfer-balance-cap/

(Transfer Balance Cap)

https://www.canstar.com.au/superannuation/transfer-balance-cap/

(What is the transfer balance cap?)

https://www.bt.com.au/professional/knowledge-centre/client-strategies/retirement-strategies/transfer-balance-cap.html#:~:text=The%20transfer%20balance%20cap%20limits,no%20tax%20on%20investment%20earnings.&text=For%20clients%20wanting%20to%20hold,to%20remain%20in%20accumulation%20phase.

(The transfer balance cap)

注;インデクセーションとは

政府等があらかじめ定められたシステムによって、賃金・金利・価格・年金などを物価の上昇に合わせて調整する制度

インデックス化により、以下の他のスーパーアニュエーションの上限や制限も変更されます。

Non-Concessional Contributions /ノンコンセッショナルコントリビュ-ション (税引き後の所得 からの拠出金) Concessional Contribution /コンセッショナルコントリビュ-ション (スーパーギャランティー、サラリーサクリファイスによる積み立て、または自分で拠出して税控除を申請する拠出など、税引き前の所得 からの拠出)Co-contributions/共同拠出金( 低・中所得者の個人的な拠出金に、政府が500ドルまで上乗せして拠出する)および配偶者のために拠出した掛金で、税額控除の対象となるもの。 注;Concessional ContributionとNon-Concessional Contributions について

スーパーへ積み立てをするのには上限があります

税金のかかり方が積み立ての仕方により違ってきます

✧ Concessional Contribution は、自分の収入や会社の拠出金から給与を犠牲にすること(サラリーサクリファイス)、その上限は$25,000となっています。これは税引き前 積み立てになります。

✧ 自分の貯金などから積み立てる場合はNon-Concessional Contribution と呼ばれており、その上限は$150,000です。これは税引き後 積み立てになります。なので、税金はかかりません

トランスファーバランスキャップの影響は? -スーパーアニュエーションを蓄積している場合

2021年7月1日以降、より多くのスーパーアニュエーションを非課税で利用できる ようになるため、スーパーアニュエーションを積み立て(積み立て段階)、または引き出しをしていない場合 * 、TBCのインデックス化は有利になります。

注; * COVID 19の救済措置による引き出しは含まれていません。

何故なら、2021年7月1日以降にスーパーアニュエーションの取得を開始した場合、例えば、条件を満たしてリリ-ス及び退職した場合、移行残高の上限は170万ドルになります。

基本的には、トランスファー・バランスアカウントを一度も持ったことがない人は、フルインデックス化が可能となります。

低・中所得者がco-contribution/政府共同拠出金を申請する場合、上限額はインデクセーションに合わせて増加し、170万ドルとなります。

同様に、配偶者にスーパーアニュエーションを拠出し、タックス・オフセット(減税)を申請する場合、上限額はインデクセーションに合わせて170万ドルになります。つまり、配偶者のTBCが170万ドル以下 であれば、配偶者のスーパーアニュエーションに拠出し、タックス・オフセットを申請することができます 。

スーパーアニュエーションの取得を開始された方

2021年7月1日以前にスーパーアニュエーションの取得を開始し、すでにトランスファー・バランス・アカウントにクレジットが追加されている場合は、2017年7月1日から2021年6月30日までのトランスファー・バランス・アカウントの残高に応じて、あなたのTBCは160万ドルから170万ドルになります。

この期間中のいずれかの時点で、あなたの口座が160万ドル以上に達した場合、2017年7月1日以降のTBCは160万ドルのままとなります。もし口座の過去の最高クレジット額が100万ドルから160万ドルの間であった場合、あなたのトランスファー・バランス・アカウントが到達した過去最高のクレジット残高に基づいて比例的にインデックス化されます 。

つまり、ATOはあなたのトランスファー・バランス・アカウントのこれまでの最高額を調べ、その後、未使用キャップ/上限額にインデクセーションを適用します。例えば、2018年10月1日に120万ドル相当の退職期収入源を開始し、これが2021年7月1日以前の口座の最高額であった場合、未使用上限額は40万ドルとなります。

この未使用のキャップ/上限額は、未使用のキャップパーセンテージを算出するために使用されます($400,000÷$1.6m =25% )。この未使用のキャップパーセンテージを$100,000に適用し($100,000×25% =$25,000)、新たなTBCである$1,625,000(1,600,000+$25,000)が算出されます。

なお、インデクセーションは、160万ドルのTBC と2017年7月1日から2021年6月30日までの間のいずれかの時点における、顧客のアカウントの最高点との差にのみ適用 され、2021年6月30日時点の顧客のアカウントのバリューには適用されません 。

つまり、2018年10月1日以降に追加のコントリビュ-ションを行い、例えば口座が144万ドルに増加した場合、未使用のcap/上限である16万ドル(40万ドルではなく)にインデクセーションが適用され、2021年7月1日のTBCは161万ドルとなります。

インデクセーションは、既存の子供の死亡給付金受給者には影響しません。2021年7月1日以降に開始される子供の死亡給付金の収入源は、

親がトランスファー・バランス口座を持っていなかった場合は増額分 親がトランスファー・バランス口座を持っていた場合 はその割合分 を受け取ることができます。確定給付金の上限額が設定されている収入源から収入を得ている方で、60歳以上の方、またはその収入源が死亡時に60歳以上であった死亡給付金のものである場合、確定給付金の上限額はほとんどの方が10万6,250ドルに引き上げられます。これにより、顧客のファンドが収入源から差し引く金額が変わる可能性があります。

スーパーに拠出できる金額が増えます

インデックス化により、2021年7月1日からConcessional/コンセッショナルおよびnon-concessional/ノンコンセッショナルの拠出上限額が引き上げられます 。

これらの上限額は、週平均の通常収入(Average Weekly Ordinary Time Earnings =AWOTE)によってインデックス化されます。下記の表をご参考下さい。

Cap Current cap Cap from 1 July 2021 Concessional contributions cap $25,000 $27,500 Non-concessional contributions cap $100,000 $110,000

ブリングフォワード・ルール

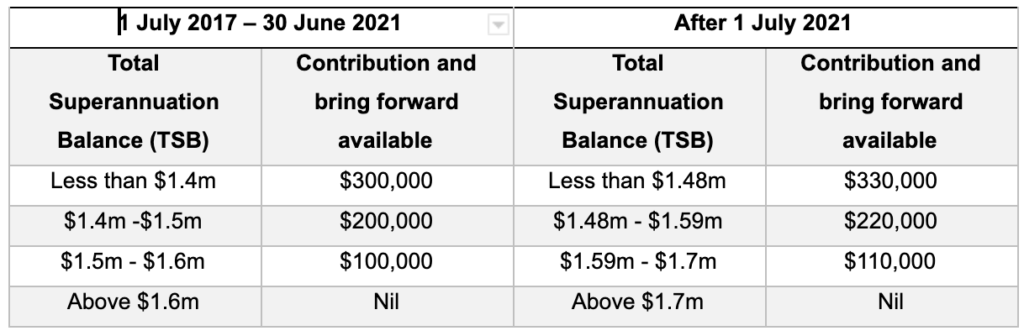

ブリングフォワード・ルール では、1年間で最大3年分の非課税拠出金を拠出することができます 。つまり、2021年7月1日以降は1年間で最大33万ドルをスーパーアニュエーションに拠出することができます。ブリングフォワード・ルールを利用できるのは、拠出するファイナンシャルイヤ-の7月1日時点で64歳以下であり 、その拠出によってスーパーアニュエーションの合計残高がトランスファー・バランスアカウントの上限を超えて増加しない場合になります。

注;ブリングフォワード・ルール とは

ATOによって導入されたもので、65歳未満の個人がスーパーアニュエーションにnon-concessional/ノン・コンセッショナルコントリビュ-ションまたは税引き後(after-tax contributions)のスーパーへの拠出を行うことを認めるものです。

このルールでは、1つの所得年度内に、3年分の拠出金に相当する金額まで拠出することができます。つまり、現在のコントリビュ-ションの年間上限額が10万ドルの場合、会計年度に30万ドルまで余分な税金を払うことなく拠出できるということです。

詳細は下記のウェブサイトをご参照下さい→

https://www.ampcapital.com/au/en/insights-hub/articles/2021/march/indexation-allows-for-higher-super-contributions-from-1-july-2021#:~:text=Members%20that%20are%20eligible%20to,in%20the%20previous%20financial%20year.

(Indexation allows for higher super contributions from 1 July, 2021)

https://www.ratecity.com.au/superannuation/articles/bring-forward-rule-superannuation

(What is the bring-forward rule in superannuation?)

前年度にブリングフォワード・ルールを利用していた場合、ノン・コンセッショナルキャップの上限は変わりません。新しいcap/上限を利用するには、3年間の有効期限が切れるまで待つ必要があります。